해외선물 투자 : 나스닥 마진 및 지원 서비스

최근에는 투자자들의 금융 지식이 향상되면서 전통적인 주식, 채권 투자에 국한되지 않고 해외 선물상품에도 큰 관심을 보이고 있습니다. 우수한 양방향 수익구조와 리스크 관리로 인해 거래량이 많은 해외 선물거래소 중 가장 인기 있는 나스닥에 대해 궁금해하시는 분들이 많아진 것 같습니다. 그래서 오늘은 해외선물투자 나스닥 마진 및 지원서비스에 대해 자세히 소개해드리겠습니다. 포스트 목차 1. 해외선물투자 2. 나스닥100지수 3. 증거금제도 및 종류 4. 증거금지원서비스 소개

1. 해외선물투자

선물투자는 미래의 특정 자산을 특정 가격, 특정 시점에 매매하기 위해 사고 파는 금융상품인 선물계약을 통한 투자라고 할 수 있습니다. 예를 들어, 투자자가 앞으로 가격이 오를 것으로 예상하면 현재 가격으로 선물계약을 체결할 수 있고, 나중에 실제로 가격이 오르면 투자자는 그 계약을 더 높은 가격에 매도하여 수익을 실현할 수 있습니다. 가격.

또한, 해외 선물 투자의 특징은 시장 하락이 예상되는 경우 선물을 매도하여 포트폴리오 손실을 상쇄할 수 있으며, 리스크 관리도 가능하다는 점입니다. 해외선물거래는 국내 정식 인가를 받고 인가를 받은 증권사를 통해서만 가능하며, 계좌도 반드시 증권사에서 개설해야 하는 점 참고하시기 바랍니다.

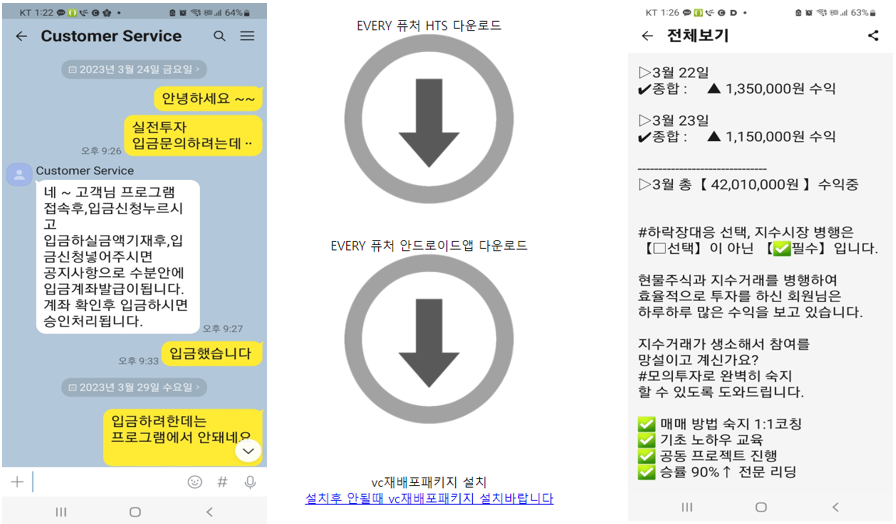

특히, 국내 증권사는 HTS 프로그램을 절대 이메일로 보내지 않고, 공식 홈페이지에서 직접 다운로드, 설치, 사용한다는 점을 강조하고 싶습니다. 2. 나스닥 100 지수 1971년 설립된 나스닥은 전자거래를 최초로 도입한 증권거래소로, 우리에게 친숙한 애플, 아마존, 구글, 메타. 구조화되어 있는 특징이 있습니다. 나스닥 선물계약의 경우 나스닥 거래소에 상장된 시가총액 기준으로 상위 100개 기업(리츠, 금융주 제외)을 추적하는 나스닥 100 지수를 기준으로 하는 계약으로 주로 이루어집니다. 3. 증거금 제도 및 종류 증거금 제도 및 종류 개시증거금 : 거래 개시 시 지급하는 금액 유지증거금 : 거래 시 최소한으로 유지해야 하는 금액 추가증거금 : 거래 시 개시 증거금 수준까지 추가로 납부해야 하는 금액 마진콜이 발생합니다. 마진은 증권사마다 다르며, 상품별로도 차이가 있습니다. 파생상품 거래에 사용되는 예치금을 증거금이라고 생각하면 됩니다. 유지증거금 이하로 떨어지는 경우를 마진콜이라 하며, 추가 금액을 지급하지 않는 경우 지급약정 전체를 장중 시가에 매도하여 해당 계약을 청산합니다. 동일한 국내 증권사라도 증거금금액이 다르기 때문에 이용하려는 증권사가 충족하는 금액을 확인해야 합니다. 나스닥 마진 국내 기준 나스닥 마진은 초기화 비용과 유지 비용 등을 고려하면 환율에 따라 다소 차이가 있을 수 있으나 일반적으로 2천만원 이상의 상대적으로 큰 비용이 소요되는 것을 알 수 있다. 4. 마진 지원 서비스 소개 마진 지원 서비스 소개 1 Gold 계약: 500,000원 1 Dow 계약: 600,000원 1 S&P 500 계약: 800,000원 1 Hang Seng 계약: 800,000원 1 Nasdaq 계약: 100만원 이런 식으로 언제, 1계약을 거래하면 증거금이 2천만원이 넘습니다. 꼭 준비해야 하는 부담스러운 금액이기 때문에 소액 투자자들은 투자 결정을 망설일 수밖에 없다. 지원 서비스를 통해 필요 시 최대 95%까지 자금을 조달할 수 있어 진입장벽을 낮추어 거래를 더욱 쉽게 하고 다양한 투자와 포트폴리오 구성이 가능합니다. 오늘은 해외선물투자를 위한 나스닥 마진 및 지원서비스에 대해 정리해보았습니다. 나스닥 마진을 통해 레버리지를 활용해 적은 자본으로 수익을 극대화할 수 있다는 장점이 분명한 만큼 손실의 위험도 있으니 투자 시 주의하시기 바랍니다. 알겠어요.